2012年证券投资分析重点摘要:第八章金融工程(3)

第三节金融风险的VaR方法

VaR方法的基本原理及计算公式

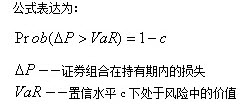

(一)VaR方法的基本原理——重点

VaR的字面解释是指“处于风险中的价值(Va1ue at Risk)”,一般被称为“风险价值”或“在险价值”,其含义是指在市场正常波动下,某一金融资产或证券组合的最大可能损失。(重点概念)

确切地说,VaR描述了“在某一特定的时期内,在给定的置信度下,某一金融资产或其组合可能遭受的最大潜在损失值”;或者说“在一个给定的时期内,某一金融资产或其组合价值的下跌以一定的概率不会超过的水平是多少”。

(二)VaR的主要计算方法(局部估值法和完全估值法)

1、局部估值法

德尔塔—正态分布法

假定组合回报服从正态分布,于是利用正态分布的良好特性——置信度与分位数的对应性计算的组合的VaR等于组合收益率的标准差与相应置信度下分位数的乘积。

优点:大大简化计算, 缺点:假设太强,无法处理实际数据中的厚尾现象,具有局部测量性等不足。

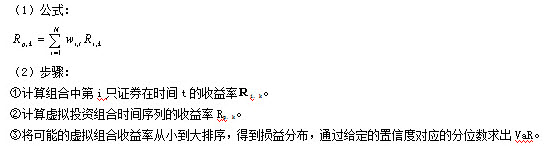

2、历史模拟法——完全估值法

3、蒙特卡罗模拟法——完全估值法

蒙特卡罗模拟法的操作主要包括三个步骤:

(1)选择适合描述资产价格途径的随机过程。比如,对于股价或汇率的随机过程,多以几何布朗运动模型来描述。

(2)依随机过程模拟虚拟的资产价格途径。

(3)综合模拟结果,构建资产报酬分布,并以此计算投资组合的VaR。

蒙特卡罗模拟法的主要优、缺点说明如下:

(1)优点:

可涵盖非线性资产头寸的价格风险、波动性风险,甚至可以计算信用风险;

可处理时间变异的变量、厚尾、不对称等非正态分布和极端状况等特殊情景。

(2)缺点:

需要繁杂的电脑技术和大量的复杂抽样,既昂贵且费时;

对于代表价格变动的随机模型,若是选择不当,会导致模型风险的产生;

模拟所需的样本数必须要足够大,才能使估计出的分布得以与真实的分布接近。

三、VaR方法的应用

(一)风险管理与控制

1、风险管理与控制的核心之一是风险的计量、风险限额的确定与分配、风险监控。

传统的风险限额管理主要是头寸规模控制。这种管理主要有以下的缺陷:

(1)不能在各业务部门之间进行比较;

(2)没有包含杠杆效应,对衍生产品组合可能会产生错误的表述;

(3)没有考虑不同业务部门之间的分散化效应。

2、鉴于传统风险管理存在的缺陷,现代风险管理强调采用以VaR为核心,辅之敏感性和压力测试等形成不同类型的风险限额组合。其主要有以下的优势:

(1)VaR限额是动态的,其可以捕捉到市场环境和不同业务部门组合成分的变化,还可以提供当前组合和市场风险因子波动特性方面的信息;

(2)VaR限额易于在不同的组织层级上进行交流,管理层可以很好地了解任何特定的头寸可能发生多大的潜在损失;

(3)VaR限额结合了杠杆效应和头寸规模效应;

(4)VaR允许人们汇总和分解不同市场和不同工具的风险,从而能够使人们深入了解到整个企业的风险状况和风险源;

(5)VaR考虑了不同组合的风险分散效应;

(6)VaR限额可以在组织的不同层次上进行确定,从而可以对整个公司和不同业务部门的风险进行管理。

(二)基于VaR的资产配置与投资决策

(三)基于VaR的业绩评估——RAROC(经风险调整后的资本收益)

(四)风险监管

四、使用VaR需注意的问题

(1)VaR没有给出最坏情景下的损失

VaR只是度量了市场处于正常变动下的市场风险,而对于金融市场的极端价格变动,如市场突然的“崩盘”等,VaR是无法处理的。理论上说,这些根源的缺陷不在于VaR本身,而在于其依赖的统计方法。

(2)VaR的度量结果存在误差

首先,VaR对未来的损失是基于历史数据的,显然很多时候这并不符合实际;

其次,VaR是在特定的假设条件下进行的,如数据分布的正态性等,而实际数据与假设可能不符合,如具有厚尾性等;

第三,VaR会受到样本变化的影响。不同时期的数据和抽样周期的不同都会影响到其数值的大小。

(3)头寸变化造成风险失真

VaR假设头寸固定不变,因此在对一天至数天的期限做出调整时,要用到时间数据的平方根。但是,这一调整忽略了交易头寸在期间内随市场变化的可能性,导致实际风险与计量风险出现较大差异。

热评话题

网友们正在看的信息

- [安徽]2016年徽商银行合肥分行招聘信息

- [四川]2016年华夏银行成都分行会计柜员招聘启事

- [全国]2016年中国银行夏季招聘笔试通知

- [北京]2016年中国银行北京市分行社会招聘公告

- [四川]2016年浙江民泰商业银行成都分行招聘启事

- [湖北]2016年湖北省农村商业银行重点院校毕业生校园招聘226人公告

- [湖北]2016年华夏银行武汉分行社会招聘启事

- [四川]2016年广发银行成都分行招聘公告

- [湖南]2016年长沙银行社会招聘专业人才126人公告

- [湖北]2016年招商银行武汉分行社会招聘启事

- [安徽]2016年招商银行合肥分行社会招聘启事

- [河北]2016年河北唐山农村信用社招聘238人公告

- [广东]2016年中国进出口银行广东省分行社会招聘启事

- [北京]2016年中国银行北京分行招聘公告

- [北京]2016年光大银行社会招聘公告

- [辽宁]2016年华夏银行沈阳分行校园招聘启事

与本文相关的信息

更多 >>- 2012年证券投资分析重点:第九章证券分析师的自律组织和职业规范

- 2012年证券投资分析重点摘要:第七章证券组合管理理论

- 2012年证券投资分析重点摘要:第六章证券投资技术分析

- 2012年证券投资分析重点摘要:第五章公司分析

- 2012年证券投资分析重点摘要:第四章行业分析

- 2012年证券投资分析重点摘要:第三章宏观经济分析

- 2012年证券投资分析重点摘要:第二章

- 2012年证券投资分析重点摘要:第一章

- 2012年上半年证券《投资分析》考试大纲

- 证券《投资分析》第七章证券组合管理理论经典真题回顾

- 证券《投资分析》第六章证券投资技术分析经典真题回顾

- 2012年证券《投资分析》第五章公司分析考点记忆图及章节精讲

- 证券《投资分析》第五章公司分析经典真题回顾

- 2012年证券《投资分析》第四章行业分析考点记忆图及章节精讲

- 证券《投资分析》第四章行业分析经典真题回顾

- 2012年证券《投资分析》第三章宏观经济分析考点记忆图及精讲