2012年证券投资分析重点摘要:第二章(4)

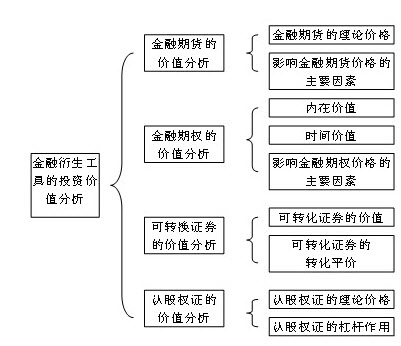

第三节、金融衍生工具的投资价值分析

逻辑结构

一、金融期货的价值分析

金融期货合约:约定在未来时间以约定价格买卖某种金融工具的双边合约。

期货合约含交易的标的物、合约规模、交割时间和标价方法等标准化条款规定。

金融期货的标的物包括各种金融工具,如股票、外汇、利率等。

(一)金融期货的理论价格

在一个理性的无摩擦的均衡市场上,期货价格相当于交易者持有现货金融工具至到期日所必须支付的净成本。

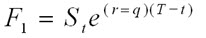

期货的理论价格:设t:现在时刻;T:期货合约到期日;Ft:期货当前价格;St:现货当前价格;

(2.39)

(2.39)

式中:r——无风险利率,d——连续的红利支付率,(T-t)——从t时刻持有到T时刻。

(二)影响金融期货价格的主要因素

主要因素:持有现货的成本和时间价值

其他:市场利率、预期通货膨胀、财政政策、货币政策、现货金融工具的供求关系、期货合约的有效期、保证金要求、期货合约的流动性等。

二、金融期权的价值分析

金融期权——持有者能在规定的期限内约定的价格购买或出售一定数量的某种金融工具的权利。

期权的价格——在期权交易中,期权买方为获得期权合约所赋予的权利而向期权卖方支付的费用。

期权价格受多种因素影响,(理论上)由两个部分组成:内在价值、时间价值。

(一)内在价值

金融期权的内在价值(履约价值)——期权合约本身所具有的价值,也就是期权的买方如果立即执行该期权所能获得的收益。内在价值取决于协定价格与其标的物市场价格之间的关系。

协定价格——买卖双方在期权成交时约定的、在期权合约被执行时交易双方实际买卖标的物的价格。

根据协定价格与标的物市场价格的关系,可将期权分为实值期权、虚值期权和平价期权三种类型。

(1)对看涨期权而言,市场价格高于协定价格为实值期权;市场价格低于协定价格为虚值期权。

(2)对看跌期权而言,市场价格低于协定价格为实值期权;市场价格高于协定价格为虚值期权。

(3)若市场价格等于协定价格,则看涨期权和看跌期权均为平价期权。

(二)时间价值

金融期权时间价值(外在价值)=期权的买方实际支付的价格--内在价值

(理论上讲)实值期权的内在价值为正,虚值期权的内在价值为负,平价期权的内在价值为零。(实际上)期权的内在价值都必然大于零或等于零

(三)影响期权价格的主要因素

1、协定价格与市场价格

协定价格与市场价格的价格差距越大,时间价值越小。(最主要的因素)期权处于极度实值或极度虚值时,市场价格变动空间很小;只有在协定价格与市场价格非常接近或为平价期权时,市场价格变动才有可能增加期权内在价值,使时间价值随之增大。

2、权利期间

条件不变的情况下,期权期间越长,期权价格越高。通常权利期间与时间价值存在同方向非线性的影响。

3、利率

(1)利率变动引起期权标的物市场价格变化,从而引起期权内在价值变化;(尤其是短期利率);

(2)利率变动引起期权价格机会成本变化;

(3)利率变动引起期权交易供求关系变化。

利率提高,期权标的物(股票、债券)市场价格下降,看涨期权内在价值下降,看跌期权内在价值提高;利率提高,期权价格机会成本提高,有可能使资金从期权市场流向价格已下降的(股票、债券)现货市场,减少期权交易的需求,使期权价格下降。

4、标的物价格的波动性:标的物价格的波动性越大,期权价格越高。

5、标的资产的收益:期权有效期内标的资产产生收益将使看涨期权价格下降,看跌期权价格上升。

三、可转换证券的价值分析

转换比例:一张可转换证券能够兑换的标的股票的股数

转换价格:一张可转换证券按面额兑换成标的股票所依据的每股价格

(两者关系)转换比例=可转换证券面额/转换价格

(一)可转换证券的价值

可转换证券的价值有投资价值、转换价值、理论价值及市场价值之分。

1、可转换证券的投资价值——仅当做债券计算的价值。

2、可转换证券的转换价值——实施转换时得到的标的股票的市场价值。

转换价值=标的股票市场价格×转换比例

3、可转换证券的理论价值(内在价值)——将可转换证券转股前的利息收入和转股时的转换价值按适当的必要收益率折算的现值。

4、可转换证券的市场价值(市场价格):一般保持在可转换证券投资价值和转换价值之上。

(二)可转换证券的转换平价

使可转换证券市场价值(即市场价格)等于该可转换证券转换价值的标的股票的每股价格。

可转换证券的市场价格=转换比例×转换平价

可转换证券的转换价值=转换比例×标的股票市场价格

转换平价>标的股票市场价格时,可转换证券的市场价格>可转换证券的转换价值

转换平价<标的股票市场价格时,可转换证券的市场价格<可转换证券的转换价值

转换平价可被视为已将可转换证券转换为标的股票的投资者的盈亏平衡点

可转换证券的转换升水=可转换证券的市场价格-可转换证券的转换价值

转换升水比率=转换升水/可转换证券的转换价值×100%=(转换平价-标的股票的市场价格)/标的股票的市场价格×100%

可转换证券的转换贴水=可转换证券的转换价值-可转换证券的市场价格

转换贴水比率=转换贴水/可转换证券的转换价值×100%=(标的股票的市场价格-转换平价)/标的股票的市场价格×100%

四、权证的价值分析

(一)概述

1、概念:权证是指标的证券发行人或其以外的第三人发行的,约定持有人在规定期间内或特定到期日有权按约定价格向发行人购买或出售标的证券,或以现金结算方式收取结算差价的有价证券。

2、分类

按权利行使方向,可分为认购权证和认沽权证。

按行使期间,分为欧式权证和美式权证。

按发行人,可分为股本权证和备兑权证。

股本权证由上市公司发行,持有人行权时上市公司增发新股,对公司股本具有稀释作用;备兑权证是由标的证券发行人以外的第三方发行,其认兑的股票是已经存在的股票,不会造成总股本的增加。

按结算方式,分为现金结算权证和实物交割权证。

(二)权证的价值分析——与期权相同

1、权证的理论价值=内在价值+时间价值

2、权证理论价值的影响因素:标的股票价格、权证行权价格、无风险利率、股价的波动率和到期期限。

(三)权证的杠杆作用——实际上是弹性的概念

认股权证的杠杆作用——认股权证的市场价格要比其可认购股票的市场价格上涨或下跌的速度快得多。

杠杆作用=认股权证的市场价格变化百分比/可认购股票的市场价格变化百分比

热评话题

网友们正在看的信息

- [安徽]2016年徽商银行合肥分行招聘信息

- [四川]2016年华夏银行成都分行会计柜员招聘启事

- [全国]2016年中国银行夏季招聘笔试通知

- [北京]2016年中国银行北京市分行社会招聘公告

- [四川]2016年浙江民泰商业银行成都分行招聘启事

- [湖北]2016年湖北省农村商业银行重点院校毕业生校园招聘226人公告

- [湖北]2016年华夏银行武汉分行社会招聘启事

- [四川]2016年广发银行成都分行招聘公告

- [湖南]2016年长沙银行社会招聘专业人才126人公告

- [湖北]2016年招商银行武汉分行社会招聘启事

- [安徽]2016年招商银行合肥分行社会招聘启事

- [河北]2016年河北唐山农村信用社招聘238人公告

- [广东]2016年中国进出口银行广东省分行社会招聘启事

- [北京]2016年中国银行北京分行招聘公告

- [北京]2016年光大银行社会招聘公告

- [辽宁]2016年华夏银行沈阳分行校园招聘启事

与本文相关的信息

更多 >>- 2012年证券投资分析重点:第九章证券分析师的自律组织和职业规范

- 2012年证券投资分析重点摘要:第八章金融工程

- 2012年证券投资分析重点摘要:第七章证券组合管理理论

- 2012年证券投资分析重点摘要:第六章证券投资技术分析

- 2012年证券投资分析重点摘要:第五章公司分析

- 2012年证券投资分析重点摘要:第四章行业分析

- 2012年证券投资分析重点摘要:第三章宏观经济分析

- 2012年证券投资分析重点摘要:第一章

- 2011年11月26日证券从业资格考试投资分析真题回忆

- 2011年最后一次证券从业资格考试《投资分析》预测试题及答案

- 2011年11月证券从业资格考试《投资分析》冲刺试题及答案 二

- 2011年11月证券从业资格考试《投资分析》冲刺试题及答案 一

- 2011年9月证券从业资格考试《投资分析》真题回忆

- 2011年证券从业资格考试《投资分析》模拟试题

- 2011年证券从业资格考试《投资分析》模拟试题 二

- 2011年证券从业资格考试《投资分析》模拟试题 一