2012年证券投资分析重点摘要:第七章证券组合管理理论(2)

银行招聘网(www.yinhangzhaopin.com)温馨提示:凡告知“加qq联系、无需任何条件、工作地点不限”,收取服装费、押金、报名费等各种费用的信息均有欺诈嫌疑,请保持警惕。

第三节资本资产定价模型

一、资本资产定价模型的原理

(一)假设条件——重点把握

假设一:期望收益率和方差(风险)是投资者选择证券投资组合的唯一依据。

假设二:每个投资者具有完全相同的预期,并且都按照马克威茨模型所述的方法来选择自己的证券组合。

假设三:在证券市场上没有“摩擦”,即没有与交易有关的交易成本,不存在对红利、股息收入和资本收益的征税。同时假设,信息自由流通,不限制卖空行为,投资者借贷无限制,证券市场中只有一个无风险利率。

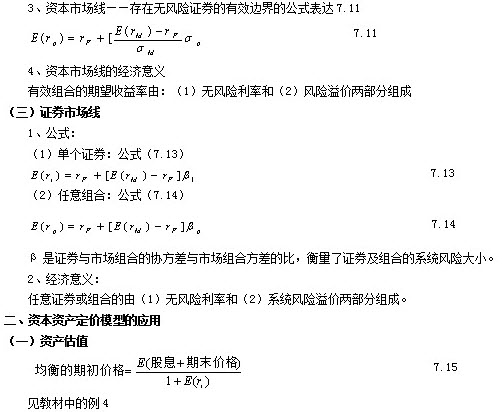

(二)资本市场线

1、无风险证券对有效边界的影响:从无风险证券出发与原有效边界相切的一条射线

2、切点组合T(三个特征):

(1)T是有效组合中唯一一个不含无风险证券而仅由风险证券构成的组合;

(2)有效边界FT上的任意证券组合,即有效组合,均可视为无风险证券F与T的再组合;

(3)切点证券组合T完全由市场确定,与投资者的偏好无关。

正是这三个重要特征决定了切点证券组合T在资本资产定价模型中占有核心地位。

切点组合的经济意义:

(1)所有投资者拥有完全相同的有效边界;

(2)投资者利用无差异曲线和有效边界的切点作为自己的投资组合,该组合通过投资无风险证券和切点组合T实现;

(3)在市场均衡时,切点组合T就是市场组合。

(二)资源配置

牛市选择高β值的证券投资,熊市选择低β值的证券投资(较大值β对应较大系统风险,较高收益率)

分享到:

热评话题

网友们正在看的信息

- [安徽]2016年徽商银行合肥分行招聘信息

- [四川]2016年华夏银行成都分行会计柜员招聘启事

- [全国]2016年中国银行夏季招聘笔试通知

- [北京]2016年中国银行北京市分行社会招聘公告

- [四川]2016年浙江民泰商业银行成都分行招聘启事

- [湖北]2016年湖北省农村商业银行重点院校毕业生校园招聘226人公告

- [湖北]2016年华夏银行武汉分行社会招聘启事

- [四川]2016年广发银行成都分行招聘公告

- [湖南]2016年长沙银行社会招聘专业人才126人公告

- [湖北]2016年招商银行武汉分行社会招聘启事

- [安徽]2016年招商银行合肥分行社会招聘启事

- [河北]2016年河北唐山农村信用社招聘238人公告

- [广东]2016年中国进出口银行广东省分行社会招聘启事

- [北京]2016年中国银行北京分行招聘公告

- [北京]2016年光大银行社会招聘公告

- [辽宁]2016年华夏银行沈阳分行校园招聘启事

与本文相关的信息

更多 >>- 2012年证券投资分析重点:第九章证券分析师的自律组织和职业规范

- 2012年证券投资分析重点摘要:第八章金融工程

- 2012年证券投资分析重点摘要:第六章证券投资技术分析

- 2012年证券投资分析重点摘要:第五章公司分析

- 2012年证券投资分析重点摘要:第四章行业分析

- 2012年证券投资分析重点摘要:第三章宏观经济分析

- 2012年证券投资分析重点摘要:第二章

- 2012年证券投资分析重点摘要:第一章

- 2012年上半年证券《投资分析》考试大纲

- 证券《投资分析》第七章证券组合管理理论经典真题回顾

- 证券《投资分析》第六章证券投资技术分析经典真题回顾

- 2012年证券《投资分析》第五章公司分析考点记忆图及章节精讲

- 证券《投资分析》第五章公司分析经典真题回顾

- 2012年证券《投资分析》第四章行业分析考点记忆图及章节精讲

- 证券《投资分析》第四章行业分析经典真题回顾

- 2012年证券《投资分析》第三章宏观经济分析考点记忆图及精讲